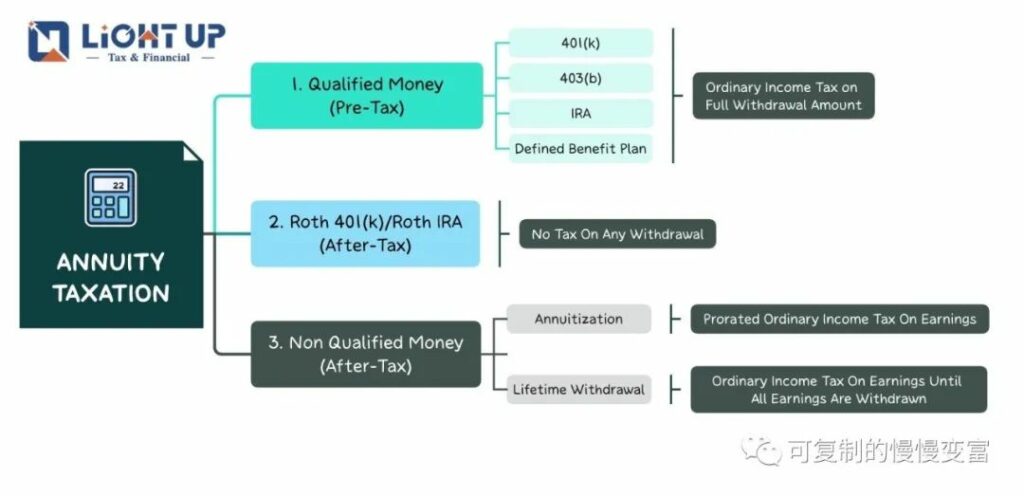

在美国投资,如果只看税前收益率,那你肯定是高估了自己的收益。

只有扣完税到你手里的钱才是自己的钱,今天我们就来聊聊年金要怎么缴税。

年金具有延税增长的税务优势,在每年给利息的时候不缴税。

比起存CD,年金可以让更多的收益延税增长。直到开始从年金里开始取钱了,才需要缴税。

缴税的金额和存入年金的本金有没有交过税有关系,我们分别来看不同的情况。

第一种情况,存入年金的本金从来没有缴过税,也就是存在退休金账号里的钱,比如:

-

401(k)

-

403(b)

-

IRA

-

Definied Benefit plan等

如果钱是从这些账号里转到年金,取出来的所有钱都要收收入税(ordinary income tax)。

比如某一年从年金里取出5万刀,那这5万刀都要加在当年的taxable income上。

不管买不买年金,从这些账号里取钱都要全额交税,所以买年金就是遵循了这些账号本来的交税规则。

第二种情况,如果是从Roth 401(k)或Roth IRA里转钱到年金,那么取钱的时候是完全不需要缴税的,仍然是延续Roth账号增长和用钱免税的优势。

要注意的是,如果是从401(k)里转钱到年金,必须要从公司离职以后才能转,或者有少数公司提供in service rollover,才可以在仍然上班的情况下把401(k)里的钱转出来。

最后一种情况,存入年金的钱已经交过税,但又不是在Roth账号里,就是普通储蓄账号里的钱。

那么从年金里取钱的时候只需要对收益缴收入税,本金不需要缴税。

根据取钱的形式,收税的方式又略有不同,可能会有点烧脑,爱钻研的小伙伴可以继续看下面的内容。

-

-

Lifetime Withdrawal 终身收入提领

如果是选择Annuitization年金化,那么每年的收入就会按照本金和收益的比例,只对收益的部分收税。

比如一份10万刀本金的年金,在选择年金化的时候增长到40万刀,那么本金占25%,收益占75%。

如果每个月领的金额是2000刀,那么其中75%=1500刀要缴税,剩下的25%=500刀不需要缴税。

每个月领2000刀的这个金额其实是根据一个预期寿命(Life Expectancy)计算出来的。

比如说一个人在决定年金化的时候,他的预期寿命是20年的话,也就是说本金预计在20年的时候全部取完。

如果20年之后人还健在的话,之后所领的钱就都是收益了,那么就要100%收税了。

如果是选择Lifetime Withdrawal终身收入提领的取钱方式,就要遵循后进先出(Last In First Out)的原则。

也就是取出来的钱全部当作收益,100%要缴税,直到把收益都取完之后,开始取本金的时候才不需要缴税。

结论

如何收税只是考虑采用哪种领钱方式的因素之一,在做投资决定之前都需要以全局利益最大化为原则。

Iris后续会单独出文章分析不同的年金领钱方式的优势与限制。

可以私下和我沟通(扫下方二维码),定制保险方案。

阅读原文