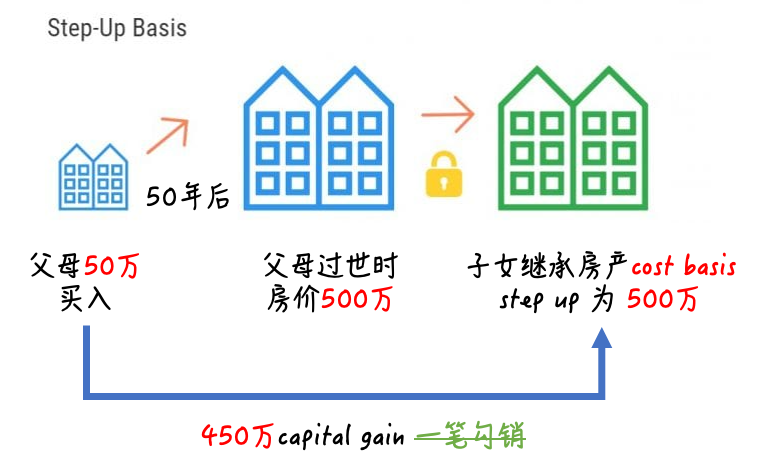

假设,一对夫妻现在以个人名义买了50万的房子,五十年后父母去世后孩子继承房产,如果按照4.7%的年增长率来计算,50年后,这套房产的市价已经涨到了500万。

那子女继承了这套房子之后,会不会需要交资产增值税呢?答案是不用。

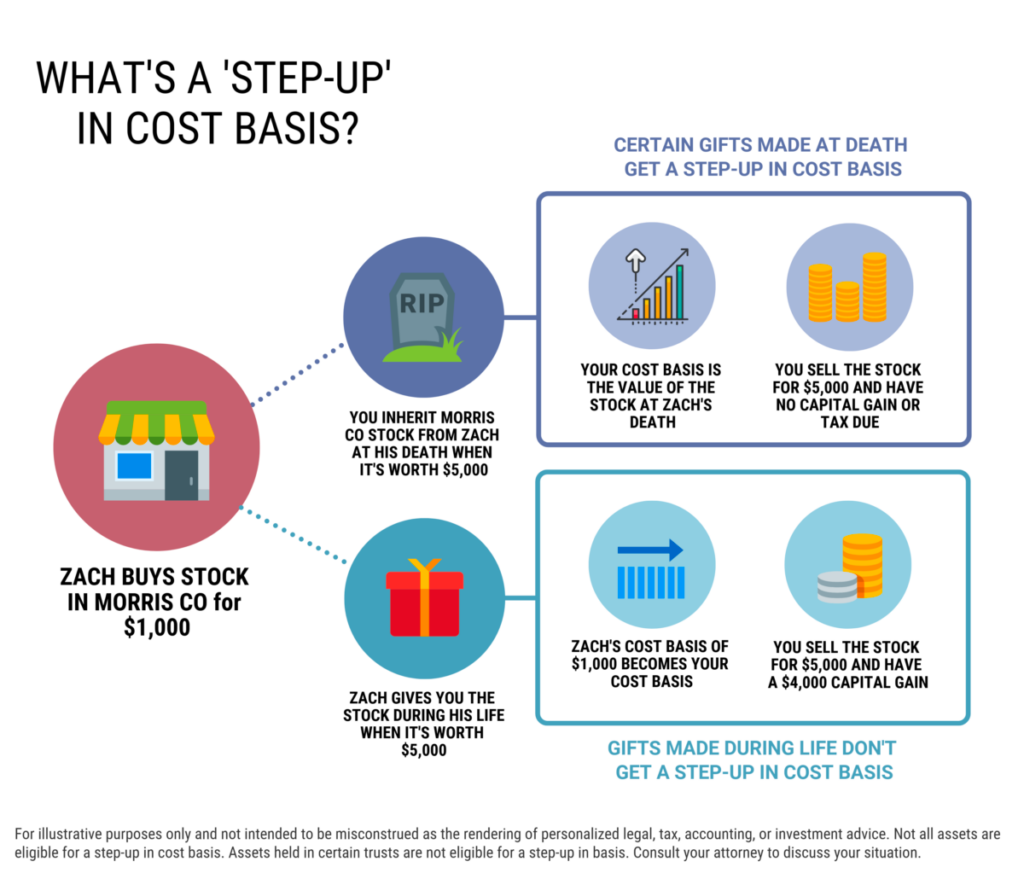

因为IRS税法里有一个Step-Up in Basis的规则,就是说子女在继承父母留下的增值资产(appreciated assets) 例如房产、股票的时候,可以一次性提高资产的基础成本(cost basis)。

那么,这套房产的cost basis,就一次性地从50万,step up到了500万。也就是说,这套房产在父母生前持有期间涨出来的450万,因为Step-Up in Basis 的规则,被IRS直接一笔勾销了,子女在继承以后就不用再交这450万的资产增值税 (capital gains tax)了!

划重点来了!

Tip 1: 不要在过世之前把房子给子女,因为生前产权的变更不能Step-Up Basis,子女之后再卖掉房子的时候就会面临巨额的资产增值税 (capital gains tax)。

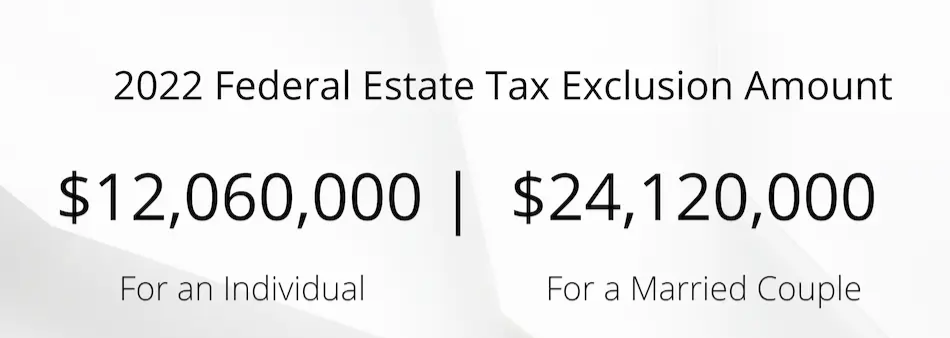

Tip 2: 虽然Step-Up in Basis 可以让子女在继承房子的时候,避免高额capital gains tax。但是却无法完全躲开遗产税。要知道美国联邦遗产税税率最高可以到达40%呀!好消息是,懂王在2018年税改的时候直接把遗产税的免税额度给double了,今年(2022)的免税额度是个人12.06million,夫妻双方是24.12million。

坏消息是,这项政策会在2025年底结束,也就是说从2026年开始,遗产税的免税额度又将回到个人500万,夫妻1000万。考虑到资产增值和时间复利效应的话,湾区很多家庭都非常有可能直接用光这个额度,好不容易一辈子积累下的财富,在把资产留给子女的时候,又被IRS狠狠砍一刀。

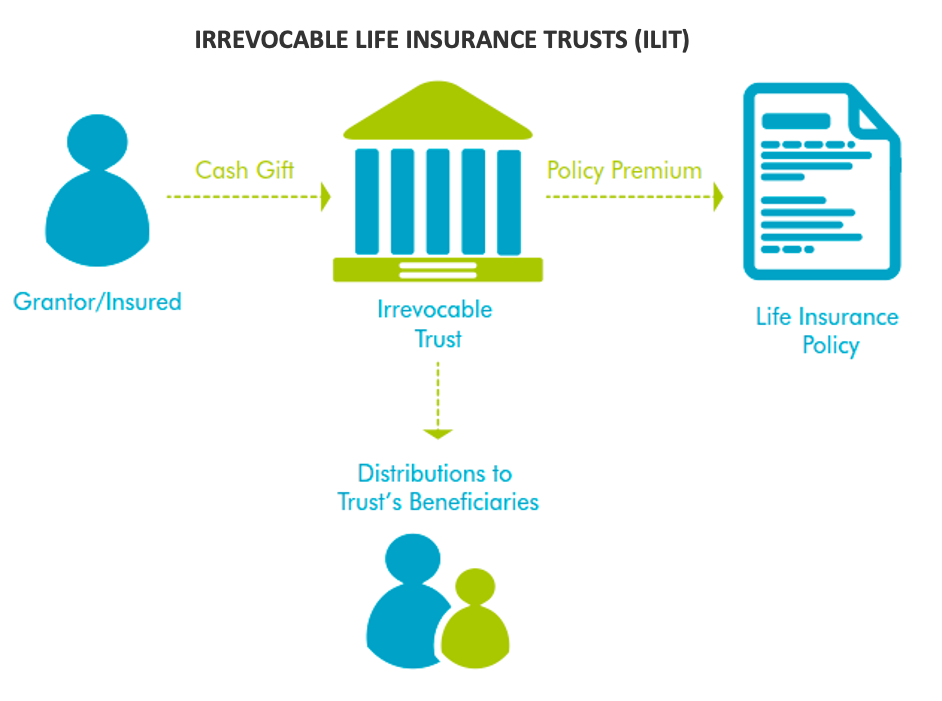

那么有什么方法可以规避遗产税呢?那就要提到美国富人都知道的资产传承和避税神器:ILIT 不可撤销人寿保险信托(Irrevocable Life Insurance Trust),这是一个可以同时规避资产增值税和遗产税,同时有可以保护隐私和法律诉讼并且控制资产传承的全方位solution。那今天Cindy就不详细展开了,有机会再给大家科普。

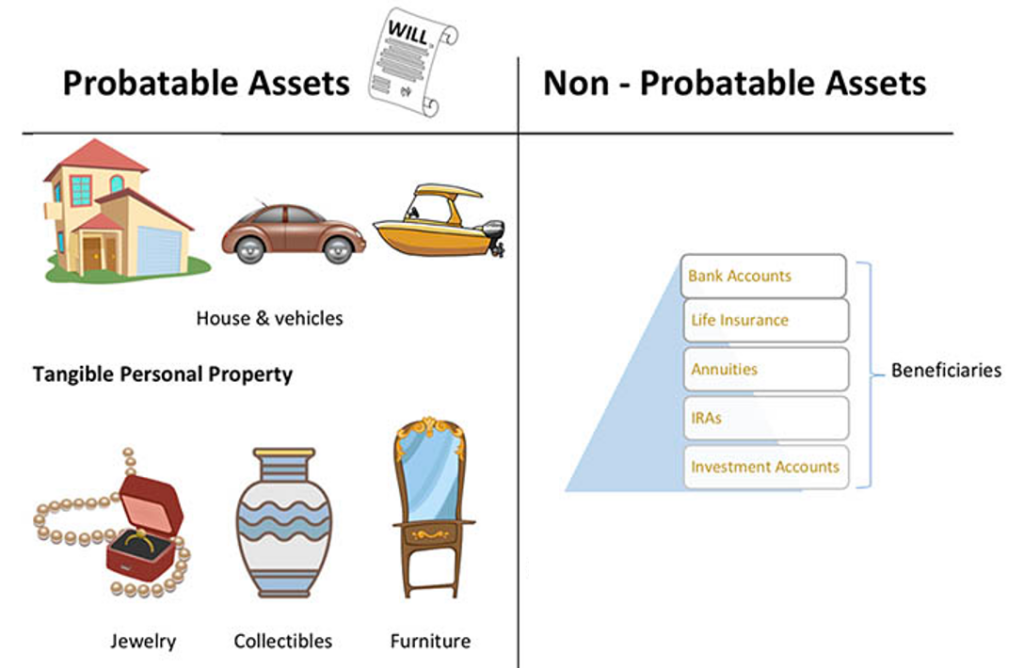

Tip 3: 如果你家总资产没有达到遗产税的免税额度,不用担心遗产税的问题,那在传承房产的时候还会遇到什么问题呢?那就不得不提法庭遗产清算认证Court Estate probate 。这是一个非常耗时耗力耗钱的过程。不幸的是,如果房子是以个人名义持有,那就属于probatable asset,子女继承的时候会有一个非常麻烦的court probate过程。那要如何避免probate呢?那就要提到另外一个资产传承神器:生前信托Living Trust 了。具体操作就是建立一个生前信托,把房子的title改为由信托持有,然后在信托中制定好传承规则。

使用生前信托方式的传承是大多数美国中产的选择,既规避了法庭认证的程序,也能让遗产按照屋主的意愿去分配。缺点是会花费一些小的费用,需要有个靠谱的律师帮你设立信托,并定期维护你的信托。

事实上所有方法都是各有利弊,关键是要事先了解,做好规划。在购买房地产及转换产权之前,请先咨询专业的地产经纪、税务和法律顾问。

那今天cindy就给大家分享到这里,三个房产传承要点的小贴士,大家记住了吗?

下期给你讲讲房子传承,为什么不建议在产权上放孩子的名字。关注Cindy,带你了解更多湾区房地产!

Supplement:

关于防止probate的问题,就是把房产加一个TRANSFER ON DEATH,这样death就自动转发xxx。而不直接把房产放入living trust的原因是当你要refinance的时候在个人名下比较方便。不需要一开始就把房子放在trust里,而是在过世的时候才自动转到trust里,但是要去county在deed上加个TOD。

用信托模式来做传承:

信托Trust方式有很多种,主要分可撤销信托和不可撤销信托。

信托简单来解释说,就是父母设立一个没有实体不做经营的公司,将财产都放进这个信托里面,然后这个信托交给委托人Trustee管理,而受益人为自己的孩子。

如果父母直接给孩子,那么大资产的税收自然不少;而交给委托人,委托人会将资产分解,一部分一部分给到孩子,那么小资产的税收相对少,属于变相降低遗产税和赠予税的成本。

如果房产价值没有太高,又想达到最佳省税效果,用可撤销信托作为继承的方式是最省时省力也省税的。如果房产价值非常大,又怕因为官司等不确定因素被别人拿走,也可以采用不可更改信托的方式。

信托方式的传承也是美国大多数中产的选择,规避了法庭认证的程序,能让遗产按照屋主的意愿去分配。缺点是会花费一些小的费用,需要有个靠谱的律师帮你设立信托,并定期维护你的信托。

事实上所有方法都是各有利弊。在购买房地产及转换产权之前,请先咨询专业的地产经纪、税务和法律顾问。

下期给你讲讲房子传承,为什么不建议在产权上放孩子的名字。关注Cindy,带你了解更多湾区房地产!

当然,这样操作并不是没有缺点的:

-

房子如果是个人名义持有,需要法庭认证probate,通常耗时至少一年的时间搭进去,又费钱,公证和法庭的费用也不少!

-

如果屋主是外国人,海外人士在美国的遗产税上免税额只有6万美金,虽然没有收益所得税,但是孩子必须支付40%的遗产税才能拿到房产权。这也是为什么大多数外国人赴M置业之后,都会顺道买一个人寿保险来cover遗产税的原因。

Reference:

https://www.rocketmortgage.com/learn/real-estate-gift-tax

https://www.rocketmortgage.com/learn/gift-real-estate

https://www.stpetelawgroup.com/zh-CN/您的不可撤销人寿保险信托指南/

https://site.douban.com/233807/widget/notes/16182200/note/347291618/

https://www.weareatticus.com/probate/difference-between-probate-and-non-probate-assets